[자료 = 한국거래소]

지난해 코스피 상장기업의 저평가가 더 심화한 것으로 조사됐다. 투자지표가 3년 전 수준으로 돌아가는 중이다.

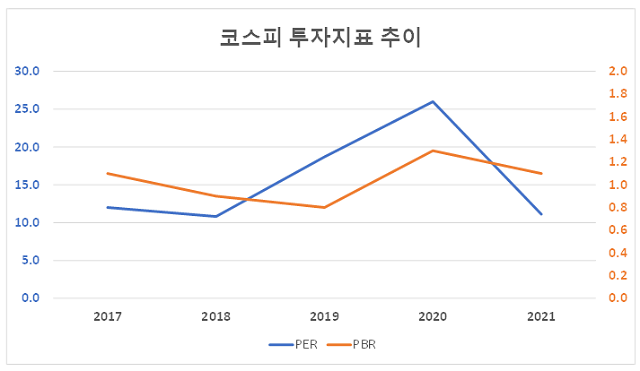

한국거래소는 5월 3일 '유가증권시장과 해외 주요시장 투자지표 비교' 자료를 발표했다. 이에 따르면 지난해 코스피 상장기업의 순이익과 현재의 주가 수준을 비교한 코스피 PER은 2020년 26.0배에서 11.1배로 크게 하락했다.

PER은 주가를 주당순이익으로 나눈 값이다. 기업의 주가가 이익에 비해 어느 정도인지 파악하는 지표다.

PER이 하락한 것은 지난해 코스피 상장기업의 이익규모가 전년대비 크게 증가한 반면 시가총액은 소폭 감소했다는 얘기다. 코스피 상장기업의 당기순이익은 지난 2020년 80조원에서 지난해 182조원으로 늘었다. 하지만 시총은 이 기간 2084조원에서 2028조원으로 줄었다.

코스피의 주가순자산비율(PBR)도 소폭 줄었다. 지난해 말 코스피 PBR은 1.1배로 지난 2020년 1.3배보다 줄었다. PBR은 주가를 주당순자산으로 나눈 값이다. 자산에 비해 주가가 어느 정도인지 가늠하는 수치다.

코스피200 종목만 계산할 경우 PER은 9.8배, PBR은 1.0배를 기록했다.

두 수치 모두 선진국(미국·일본·영국·프랑스) 평균 PER 18.4배와 PBR 2.8배와 비교해 낮고, 신흥국(중국·대만·인도·브라질·태국) 평균 PER 12.3배와 PBR 1.6배보다도 낮다.

이처럼 코스피에 대한 저평가가 진행되고 있지만 지난해 코스피의 배당수익률은 1.8%로 전년과 같은 수준을 기록했다.

한편 업종별 PER을 조사한 결과 증권(3.4), 은행(5.0), 철강(5.1), 보험(6.4) 업종의 PER은 상대적으로 낮은 반면, 헬스케어(54.8), 유틸리티(36.3) 업종은 상대적으로 높았다.

PBR도 PER과 유사하게 은행(0.5), 보험(0.5), 증권(0.6), 유틸리티(0.6) 업종이 상대적으로 낮은 PBR을 기록한 반면, 헬스케어(4.2), 미디어&엔터테인먼트(2.5) 업종의 PBR은 상대적으로 높다.

배당수익률은 증권(6.4%)과 은행(5.1%), 보험(3.4%), 방송통신(3.2%) 업종이 높은 것으로 나타났으며, 헬스케어(0.3%), 미디어&엔터테인먼트(0.5%) 업종은 상대적으로 낮았다.

종목별로는 HMM(2.1), POSCO홀딩스(3.4), 기업은행(3.9) 등의 PER이 낮았으며, 삼성바이오로직스(142.5), 에코프로비엠(105.0), LG에너지솔루션(103.1) 등이 높은 PER을 기록했다.

PBR은 한국전력(0.2), 삼성생명(0.3), 기업은행(0.3) 등이 순자산 대비 주가가 낮은 종목으로 나타났으며, 에코프로비엠(20.3), 삼성바이오로직스(11.2), LG에너지솔루션(10.3) 등은 상대적으로 높았다.

이어 SK텔레콤(11.7%), 기업은행(6.9%), 하나금융지주(6.7%), 우리금융지주(6.0%), 삼성화재(5.8%), KT&G(5.8%), POSCO홀딩스(5.8%) 등이 높은 배당수익률을 기록했다.

©'5개국어 글로벌 경제신문' 아주경제. 무단전재·재배포 금지

![[포토] 윤석열 대통령, 4·19혁명기념탑 분향](https://image.ajunews.com/content/image/2024/04/19/20240419134308633606_388_136.jpg)

![[슬라이드 포토] 넷플릭스 시리즈 종말의 바보 제작발표회](https://image.ajunews.com/content/image/2024/04/19/20240419134605530571_388_136.jpg)

![[포토] 눈길 끄는 눈물의 여왕 김수현 벤츠](https://image.ajunews.com/content/image/2024/04/18/20240418134936718565_388_136.jpg)

![[포토] 제60회 한국보도사진전 개막](https://image.ajunews.com/content/image/2024/04/18/20240418134920458248_388_136.jpg)

![[금투세 폐지 논란] 코리아 디스카운트 심화...韓증시 불확실성 높여](https://image.ajunews.com/content/image/2024/01/03/20240103150426112900_388_136.jpg)